Les carteres Boglehead (fons indexats: simplificació, diversificació i baix cost)

La indexació pot ser portada a la pràctica de moltes maneres diferents, podríem dir que els diferents fons d'inversió indexats (o els ETFs) són simplement maons amb els que construir la nostra cartera d'inversió. Seguint amb el símil, l'estratègia d'inversió que triem és la que definirà quin o quins tipus de maons utilitzarem i de quina manera els col·locarem. (Per exemple, la cartera permanent de Harry Browne utilitza fons indexats per a la part de renda variable).

Si encara no sabeu ben bé que és això de la indexació i els fons indexats, podeu donar-li una ullada a l'entrada que vaig publicar a aquest mateix blog: Sobre la indexació (també anomenada gestió passiva). Hi trobareu una explicació sobre què és la indexació i sobre els fonaments teòrics i empírics que hi ha darrere. Com que existeixen diverses estratègies d'inversió que utilitzen fons indexats i no volia que l'entrada fos massa extensa, vaig decidir que en parlaria a properes entrades.

Així doncs, avui parlaré d'una d'aquestes estratègies. Podríem dir que és l'estratègia d'inversió indexada "genuïna", la que John C. Bogle tenia al cap quan va fundar la gestora de fons Vanguard i va començar a comercialitzar el primer fons indexat (l'any 1976) i que, posteriorment, va desenvolupar als diversos llibres que va escriure. Les carteres d'inversió derivades d'aquesta estratègia es coneixen informalment com a carteres boglehead.

Als seguidors de la filosofia d'inversió de John C. Bogle se'ls coneix com a bogleheads

Abans de començar, això de boglehead és una mena de joc de paraules entre bobblehead (un ninot capgròs com el de la imatge anterior) i el cognom de John C. Bogle. Tot va començar l'any 1998 quan a la pàgina web Morningstar.com es va crear un subfòrum per a tots aquells que seguien la filosofia d'inversió de Bogle i invertien mitjançant els fons indexats de la gestora Vanguard. Aquest subfòrum es va anomenar Vanguard Diehards (traducció lliure: els tossuts de Vanguard, es veu que van insistir molt a Morningstar per a que creessin un fòrum específic per a ells).

El subfòrum va anar creixent en visites i aportacions (va a arribar a ser el més actiu de tot Morningstar) i els seus participants van acabar creant un fòrum independent, que primer es va anomenar diehards.org i, finalment, va agafar el nom de bogleheads.org (per a retre homenatge a Bogle i, també, perquè no els acabava de fer gracia que se'ls conegués com els tossuts). Així doncs, avui dia als seguidors d'aquesta filosofia d'inversió se'ls coneix com a bogleheads.

Entre els seguidors hi ha força inversors particulars, però també professionals: economistes, assessors financers, professors universitaris, etc. Alguns d'ells han contribuït d'una manera significativa a difondre aquesta filosofia d'inversió, com ara Taylor Larimore, Mel Lindauer, Michael Leboeuf o Rick Ferri.

La filosofia d'inversió dels bogleheads

I en què consisteix aquesta filosofia? A la pròpia pàgina dels bogleheads ho resumeixen en 5 punts:

- Estalvia tot el que puguis i comença quan abans millor

- Inverteix en una combinació de renda variable i renda fixa

- Fes-ho mitjançant fons d'inversió de baix cost i ben diversificats

- Fes-ho de manera eficient fiscalment parlant

- Stay the course

Assignació d'actius: renda variable i renda fixa (en funció de la nostra tolerància al risc)

El segon punt del "pentàleg" (¿un decàleg de 5 punts és un pentàleg?) ja ens diu que per a l'assignació d'actius es tenen en compte dues grans categories: renda variable i renda fixa.

La renda fixa, a les carteres boglehead, serveix principalment per a reduir la volatilitat de la cartera. Realment, no es busca descorrelació amb la renda variable, ja que s'inclou tant renda fixa governamental (que, històricament, sí que té una descorrelació prou elevada) com renda fixa corporativa (on la descorrelació no és gaire significativa, ja que el seu comportament sol ser més semblant al de la renda variable però amb una volatilitat considerablement inferior).

Segons la nostra tolerància al risc variarà el percentatge assignat a cadascuna de les dues categories. Com que això de la tolerància al risc és una cosa força personal, Bogle no parlava de percentatges concrets, però sí que donava algunes indicacions:

Benjamin Graham, un altre inversor molt conegut (i pare de la inversió value), deia que el percentatge de renda variable hauria d'estar entre un 75% i un 25% i que una bona aproximació inicial seria fer meitat i meitat (50% RV i 50% RF). A Bogle li semblava molt raonable aquest consell, també creia que per a molts inversors particulars tenia força sentit ajustar aquests percentatges segons el moment en que es trobessin com a inversors.

De manera que, un inversor que ja es troba en fase de distribució (un cop ja ha deixat de treballar i està descapitalitzant les seves inversions) podria assignar un 50% a RV, o algun percentatge encara més conservador, fins a al 25% que deia Graham o encara menys, en funció de la seva tolerància al risc.

En canvi, un inversor jove que tot just està començant a acumular capital (i que per tant té molts anys per endavant per a fer front a la volatilitat dels mercats), podria arribar a assignar fins un 75% a la RV tal i com deia Graham o, en funció de la seva tolerància, encara un percentatge més elevat.

De fet, Bogle deia que una bona aproximació inicial seria tenir la nostra edat en RF (la resta fins a sumar 100 en RV). Lògicament, aquesta aproximació no ha de ser entesa com una regla sagrada i inamovible, si no com un punt de partida per adaptar-lo segons les nostres circumstancies personals.

Hi han algunes variacions de l'aproximació anterior desenvolupades pels bogleheads, com per exemple la que recomana tenir la nostra edat menys 10 punts percentuals en RF (o, el que és el mateix, 110 menys la nostra edat en RV). Als enllaços que mencionaré al final de l'entrada podreu trobar algunes fórmules o recomanacions per a decidir quin percentatge dedicar a cada categoria. També ens pot servir de guia veure els retorns històrics dels diferents percentatges:

|

| Retorns (1926-2015) per a una cartera de 2 fons USA |

Selecció d'actius: fons indexats (baix cost, eficiència fiscal i diversificació)

El tercer i quart punt ens parlen dels criteris que hauriem de seguir a l'hora de seleccionar els actius que formaran part de la nostra cartera. Com no podria ser d'una altra manera, ja que estem parlant d'una estratègia que es basa en la indexació, Bogle i els seus seguidors recomanen la utilització de fons indexats.

A Bogle no li agradaven gaire els ETFs, considerava que podrien ser perillosos ja que la seva estructura facilita massa la compravenda i, per tant, la temptació d'intentar fer market timing. Actualment Vanguard també comercialitza ETFs i molts seguidors de Bogle els recomanen pel seus baixos costos (encara més que els dels fons). La part negativa és que els ETFs suporten comissions de compravenda. En el nostre cas hem de tenir en compte també que els fons són traspassables, mentre que els ETFs no ho són.

En qualsevol cas, tant si invertim mitjançant fons com si ho fem a través de ETFs, Bogle i els seus seguidors donen molta importància al baix cost, l'eficiència fiscal i la diversificació.

En els seus llibres Bogle s'adreça principalment als inversors dels Estats Units, així que considera que és més que suficient tenir dos fons: un de RV (en aquest cas RV USA, indexat al S&P500) i un altre de RF (RF USA, tant pública com corporativa). També menciona algunes variacions de la cartera interior per a incloure RV USA small caps, RV global o RV emergent, així com suggerències per als inversors internacionals (tots els que no som del Estats Units...).

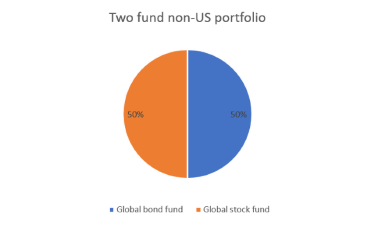

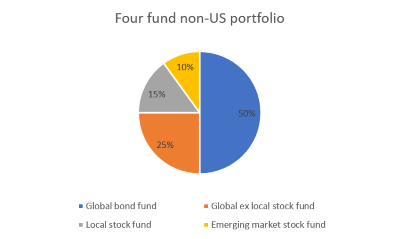

Els bogleheads han desenvolupat una mica més les variacions de la cartera i les suggerències per als inversors internacionals. A continuació resumeixo aquestes últimes mitjançant els gràfics extrets de bogleheads.org (els percentatges es corresponen a una cartera 50/50):

|

| Cartera simple amb 2 fons: un de RV Global i un altre de RF Global |

|

| La cartera simple amb 3 fons n'afegeix un per a la RV Emergent |

|

| La cartera amb 4 fons n'afegeix un altre per a RV Local (en el nostre cas podria ser RV Espanya o RV Europa) |

|

| La cartera amb 5 fons afegeix un fons per a la RV Global Small Cap |

Encara poden haver-hi moltes més variacions, com afegir-hi REITs (RV Sector Immobiliari) o desglossar la RV Global en diferents regions, entre altres. Això sí, totes tenen en comú la utilització exclusiva de fons indexats (o ETFs) de baix cost i amb la major diversificació possible.

Variació temporal: no market timing, stay the course

Per últim, podríem dir que el cinquè punt fa referència, en certa manera, a la variació temporal de la cartera. L'expressió stay the course (mantingues el rumb) vol dir que, un cop ens hem marcat un objectiu i una estratègia d'inversió determinada, no ens hem d'allunyar-ne. Independentment del que succeeixi amb els mercats, ni vendre quan hi hagin caigudes ni comprar quan hi hagin pujades, ni tampoc el contrari o, encara menys, intentar anticipar-nos als moviments del mercat (el que s'anomena fer market timing).

Simplement hem de seguir la nostra estratègia i mantenir l'assignació d'actius i la composició de la cartera que haguem decidit i fer aportacions de manera periòdica (amb les quantitats i periodicitats que haguem establert, sense intentar "esperar a que el mercat estigui més barat").

Per a mantenir la composició de la cartera haurem de fer reajustaments de tant en tant. El criteri per a fer reajustament pot ser periòdic (com fer-lo un cop a l'any o trimestralment) o sempre que algun dels actius es desviï en un percentatge determinat del nostre objectiu. L'important és fer-ho sempre amb el mateix criteri objectiu (de nou, stay the course), no hem d'intentar fer market timing i variar aquest criteri en funció dels mercats.

Com es pot veure, això del stay the course és un punt essencial per als boglehead, però pot ser difícil en segons quines circumstancies, al cap i a la fi som humans i molt sovint prenem decisions deixant-nos portar per les nostres emocions. No permetre que ens afecti el comportament dels mercats potser té tant de filosofia d'inversió com de filosofia de vida.

Alguns recursos online per a saber-ne més: bogleheads.org i bogleheads.es

Ja per acabar, un cop resumida la filosofia d'inversió dels boglehead, només em queda recomanar alguns recursos online per a obtenir més informació sobre diferents criteris d'assignació d'actius, exemples de carteres, fons o ETFs interessants i opinions o consells d'altres bogleheads:

- bogleheads.org: Ja l'he esmentat diversos cop a aquesta entrada, a més a més del fòrum, hi ha una wiki amb molta informació (amb alguns articles destinats específicament per als inversors de fora dels Estats Units). Tot està en anglès.

- bogleheads.es: És un spin-off del fòrum anterior, dedicat als inversors d'Espanya (està tot en castellà). També té una wiki i una guia molt recomanable per a iniciar-se com a inversor indexat.

Moltes gràcies per l'article i pels recursos online.

ResponEliminaHe estat investigant Bogleheads.es i resulta molt interessant!

Moltes gràcies a tu per dedicar el teu temps a llegir-lo i pel comentari!

EliminaDoncs sí! Segons la meva opinió, la guia introductòria que tenen és immillorable (només puc aspirar a fer una cosa semblant, tot i que molt més senzillet, en català).