Derivats financers III: venda coberta d'opcions call i put

Les dues primeres entrades d'aquesta mena de "sèrie" sobre els derivats financers les vaig dedicar a parlar a nivell més aviat teòric i general, primer sobre els futurs i després sobre les opcions. Avui, en canvi, comparteixo una entrada molt més pràctica i concreta, tot i que també parlaré una mica de la teoria que hi ha al darrere, incloent exemples i també la meva experiència personal.

Així doncs, en aquesta entrada parlaré de dos exemples, molt senzills d'entendre, d'operacions amb derivats financers: la venda coberta d'opcions call i la venda coberta d'opcions put.

Venda coberta (amb un actiu que ja tinguem en cartera) d'opcions call

En el primer cas, l'operació consisteix en vendre una opció call d'un actiu que ja tinguem en cartera (per això diem que la venda està "coberta"), d'aquesta manera ingressem una prima a canvi de comprometre'ns a vendre l'actiu a un preu determinat. Si l'opció s'executa (és a dir, el preu de l'actiu subjacent arriba al preu de strike de l'opció call que hem venut) haurem de vendre l'actiu subjacent, si no s'executa ens quedarem amb l'actiu subjacent i, en ambdós casos, ens quedarem amb la prima ingressada per la venda de l'opció.

Posem per cas que anteriorment hem comprat 100 accions a 20 € cadascuna, actualment cotitzen a 22 € i estem disposats a vendre-les si la seva cotització arriba als 25 €. En aquesta situació podem plantejar-nos vendre una call amb strike a 25 €, amb la data de venciment que desitgem, per així ingressar la corresponent prima a canvi de la nostra obligació de vendre les 100 accions a 25 € si arribés el cas (en les opcions sobre accions normalment, a no ser que s'indiqui el contrari, cada contracte conté 100 accions).

A priori pot semblar una idea fantàstica: si la cotització arriba a 25 € venem les 100 accions obtenint-ne plusvàlues (com les havíem comprat a 20 € per acció obtindríem 500 € en total) i, a més a més, emborsant-nos la corresponent prima; si la cotització no arriba als 25 € seguim mantinent les accions i ens emborsem igual la corresponent prima. Però, sempre hi ha d'haver-hi un però, cal tenir en compte alguns aspectes:

Primer de tot, si recordeu l'entrada sobre les opcions (i si no, aquí us torno a deixar l'enllaç), les opcions tenen un valor intrínsec i un valor extrínsec o temporal. En aquest cas, al vendre una opció amb un preu de strike superior al preu de cotització en aquell moment, el seu valor intrínsec és 0, és una opció que està out of the money. Així que la prima que rebrem serà relativament baixa, ja que tot el seu valor es correspon amb el valor extrínsec o temporal (quan més llunyana sigui la data de venciment o més incertesa hi hagi sobre la cotització futura, més valor temporal tindrà). A més a més, hi haurem de restar la comissió que ens cobri el nostre broker i les tarifes per a operar al corresponent mercat de derivats financers.

A canvi d'aquesta prima, cal recordar que estem adquirint una obligació contractual que no podem defugir (o, més aviat, no podem defugir sense haver de pagar una "penalització"). Si allunyem la data de venciment de l'opció (buscant augmentar el valor temporal de l'opció i, per tant, l'import de la prima) estarem també allargant en el temps aquesta obligació contractual. Això suposa renunciar a la possibilitat d'obtenir majors plusvàlues si el preu de l'actiu subjacent segueix pujant més enllà del preu de strike de l'opció call venuda.

Seguint amb l'exemple anterior segur que s'entén millor: hem venut una opció call amb strike a 25 €, que passarà si el preu del subjacent s'enfila per sobre d'aquest valor fins als 30, 35 o 40 €? Lògicament, el que ens interessa es vendre les nostres accions al major preu possible i obtenir-ne les plusvàlues corresponents, però cal tenir present que al haver venut la call tenim l'obligació de proporcionar a l'altre part del contracte 100 accions a 25 € cadascuna. Quines opcions tenim en aquest cas?

- No fer res i deixar que ens executin l'opció: haurem de vendre les 100 accions a 25 € (considerablement més barates que el seu preu de cotització actual).

- Tancar la nostra posició per a poder vendre les accions a preu de mercat: haurem de comprar una call a strike 25 € (haurem de pagar la corresponent prima, que serà considerablement més alta que la rebuda per la venda, ja que ara l'opció està in the money, té valor intrínsec)

- Utilitzar alguna estratègia complexa, habitualment mitjançant l'ús de derivats, per a poder fer front a l'execució de l'opció call venuda i tractar de treure algun benefici de la pujada de preu (posicionant-nos a favor d'una continuació de la tendència o a favor d'una baixada de preu) que compensi en part la pèrdua de les plusvàlues teòriques.

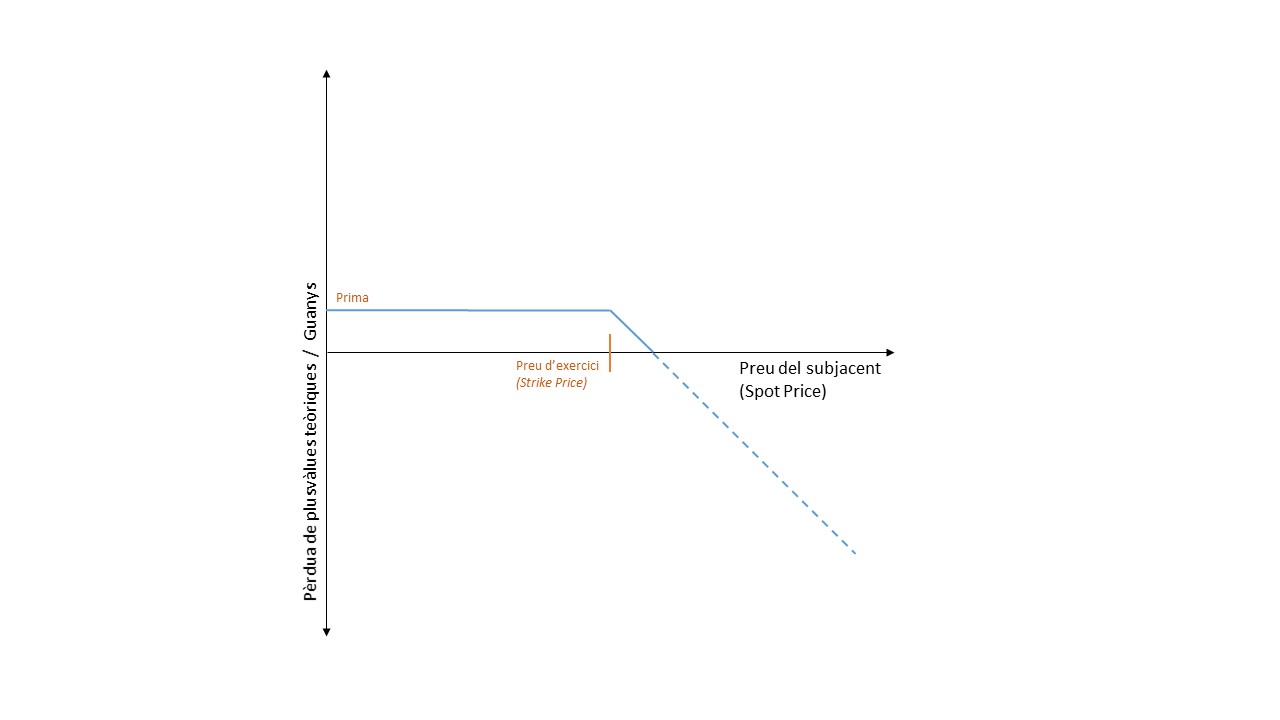

Com veiem, en una venda coberta d'opcions call, un augment del preu de l'actiu subjacent per sobre del preu de strike sempre suposa renunciar a part de les plusvàlues teòriques (ja sigui per la impossibilitat de vendre a preu de mercat, pel cost de tancar la nostra posició o pel cost d'implementar una estratègia alternativa, que pot ser reeixida o no).

Venda coberta (amb efectiu per a poder fer front a la compra de l'actiu subjacent) d'opcions put

Ara parlaré de l'altre cas, la venda coberta d'opcions put. Cal remarcar que parlaré de vendes cobertes amb efectiu (el que en anglès es coneix com a cash-covered put writting), no d'una venda coberta amb una posició curta en un determinat actiu subjacent.

En aquest cas, es tracta de vendre una opció put disposant d'efectiu suficient per a comprar l'actiu subjacent corresponent, d'aquesta manera ingressem una prima a canvi de comprometre'ns a comprar l'actiu a un preu determinat. Si l'opció s'executa (és a dir, el preu de l'actiu subjacent arriba al preu de strike de l'opció put que hem venut) haurem de comprar l'actiu subjacent, si no s'executa no comprarem res i, en ambdós casos, ens quedarem amb la prima ingressada per la venda de l'opció.

Posem per cas que disposem de 2.000 € en efectiu, al mercat hi ha una acció que cotitza a 22 € i suposem que estem disposats a comprar-la si la seva cotització arriba als 20 €. En aquesta situació podem plantejar-nos vendre una put amb strike a 20 €, amb la data de venciment que desitgem, per així ingressar la corresponent prima a canvi de la nostra obligació de comprar les 100 accions a 20 € si arribés el cas.

Això també pot semblar una idea fantàstica: si la cotització arriba a 20 € comprem les 100 accions tal i com desitjàvem i, a més a més, ens emborsem la corresponent prima (així que el preu de compra efectiu estarà per sota del 20 € per acció); si la cotització no arriba als 20 € doncs no comprarem res i ens emborsarem igual la corresponent prima. De nou, no tot és tan fantàstic com pot semblar:

En aquest cas, l'opció put venuda tampoc té valor intrínsec, está out of the money perquè el strike està per sota del preu de cotització de l'actiu subjacent en aquell moment. Així que, igual que al vendre una opció call coberta, el preu de la prima que rebrem serà relativament baixa. També, com en el cas anterior, haurem de fer front a les corresponents despeses per comissions del broker i tarifes de mercat.

De la mateixa manera, vendre opcions put amb una data de venciment llunyana (per així augmentar el seu valor extrínsec o temporal i, per tant, augmentar també el preu de la prima rebuda) fa que la nostra obligació contractual de compra s'estengui en el temps. La principal diferència és que, en la venda coberta de puts, això no suposa renunciar a possibles plusvàlues si no assumir possibles pèrdues teòriques en el cas de que el preu de l'actiu subjacent baixi per sota del preu de strike.

Veiem-ho amb l'exemple anterior: hem venut una put amb strike a 20 €, que passarà si el preu del subjacent baixa fins als 15, els 10 o encara menys? Al vendre la put hem adquirit un compromís contractual de comprar 100 accions a 20 €, encara que el seu valor de mercat sigui inferior. Així que, quan ens executin l'opció, ens trobarem amb 100 accions comprades a 20 € cadascuna quan podríem haver-les comprat a un preu molt inferior i, el que es pitjor, si en aquest moment les volguéssim o les necessitem vendre ho faríem amb pèrdues.

Lògicament, podem evitar que ens exerceixin l'opció (comprant una opció put amb el mateix strike, una opció que estarà in the money i que, per tant, ens suposarà desemborsar una prima considerablement més alta que la rebuda) o també podem recórrer a estratègies alternatives per a minimitzar pèrdues. Però, en qualsevol cas, és gairebé inevitable sortir-ne "escaldat".

A nivell psicològic, tenir pèrdues teòriques (que es materialitzarien en el moment que venguem l'actiu subjacent que hem comprat) és força pitjor que renunciar a possibles guanys. Una cosa és dir "Ho podria haver venut més car, què hi farem..." i una altra de ben diferent és dir "He comprat massa car i ara estic empantanat amb aquestes accions fins que tornin a pujar de preu...". Per tant, vendre opcions put cobertes requereix d'una profunda convicció en que el preu de strike és un preu "just" a pagar i que ho seguirà sent mentre l'opció venuda tingui validesa.

Experiència i reflexions personals sobre aquest tipus d'operacions amb derivats

A finals de 2020 vaig començar a fer algunes proves, amb un percentatge molt petit de la meva cartera que tenia "parat" al compte corrent del broker, i durant tot 2021 vaig estar un mica més actiu fent aquest tipus d'operacions. A continuació faré algunes reflexions en veu alta sobre l'experiència, per si a algú li poden resultar útils.

Primer de tot, els números: en 2021 vaig fer un total de 12 operacions (per pura casualitat dóna 1 operació per més) amb un benefici total de 142,20 € (descomptant-ne les comissions però no els impostos). Aquest número té en compte només l'import ingressat per les primes (en cap cas he desemborsat primes per a tancar una operació, totes les he deixat vèncer o m'han exercit l'opció), no hi incloc doncs les plusvàlues obtingudes per les opcions call que han sigut exercides.

Al compte hi tenia poc més de 5.000 €, encara que la major part del temps aquest import no el tenia totalment compromès en la venda d'opcions, així que tenim un retorn sobre el capital del 2,8% aproximadament. Si ho comparem amb els retorns de les carteres de fons o d'altres actius en cartera, és un número força ridícul. En canvi, fent una mica de trampes, si ho comparem amb deixar els 5.000 € "parats" (que era el que estava fent fins aquell moment), la cosa canvia. Lògicament, el risc no és comparable, i d'això parlaré tot seguit.

El nombre de vendes cobertes de calls han sigut significativament inferiors al de puts, només les he utilitzat precisament quan m'ha exercit alguna venda de puts perquè el preu de l'actiu subjacent ha arribat al strike. En aquest sentit, com he explicat a l'entrada, el major risc amb les vendes cobertes de calls deriva en renunciar a la possibilitat d'obtenir majors plusvàlues. També, com deia abans, trobo que això és perfectament assumible a nivell psicològic, al exercir-se les opcions he venut al preu que volia vendre (encara que el preu de l'actiu acabés pujant una miqueta o, en un cas, força per sobre del preu de strike).

Aquesta operació de venda coberta de calls és, en certa manera, comparable a un take profit (enviar una ordre de venda limitada a un preu determinat). Amb una particularitat: és un take profit que, un cop enviada la ordre, no podem cancel·lar gratuïtament i que seguirà vigent mentre no arribi la data de venciment.

El cas de les vendes cobertes de puts és bastant diferent. També ho podem comparar, en aquest cas, amb una ordre de compra limitada a un preu determinat. Però, aquí, el fet de no poder cancel·lar l'ordre de manera gratuita té una importància cabdal, la psicologia és força diferent. Pots pensar "si arriba a 20 € compro sense dubtar, és molt bon preu", però quan l'acció arriba a 20 € i encara segueix baixant es fa molt difícil no dubtar de les teves conviccions. I d'aquestes n'he tingut alguna, com per exemple vendre puts d'IAG a 1,69 i veure com arriba a l'euro i mig...

He operat principalment opcions sobre accions de l'IBEX35 i puc dir que és un mercat més aviat poc líquid, hi ha poques ofertes de compra i de venda i la diferència de preus entre ambdues (el spread) és força elevat. El preu de les primes per opcions out of the money és habitualment baix, cal esperar a que la volatilitat i les altres circumstàncies dels mercats augmentin el seu valor extrínsec (crec que, en la majoria de casos, buscar major valor extrínsec amb dates de venciment més llunyanes no compensa el risc). Així que realment hi ha molt poques oportunitats a ull d'un inexpert com jo, sent sincers el que més he aprofitat ha sigut les promocions del broker (moltes operacions les he fet sense pagar comissió, això m'ha permès vendre opcions molt out of the money amb una prima molt baixa per a treure'n uns calerons).

En resum, són estratègies molt senzilles de seguir i poden servir per a treure una rendibilitat extra als nostres estalvis, però cal que no oblidem existeixen una sèrie de riscos i que s'han de valorar adequadament abans d'aventurar-nos en aquest món. No vull que entengueu aquesta entrada (ni cap altra) com un consell o una recomanació d'inversió, si no com a punt de partida per a entendre alguns conceptes bàsics sobre la operació amb opcions, despertar-vos la curiositat i, si s'escau, encoratjar-vos a buscar més informació sobre el tema.

A nivell personal, aquest 2022 penso fer més aviat poques operacions d'aquest tipus, només quan el binomi rendibilitat/risc sigui realment interessant. Però, definitivament, tinc la intenció de seguir aprenent sobre els mètodes de valoració d'opcions (Black-Scholes i "les gregues") i diferents estratègies complexes (collars, butterflies, condors, straddles, strangles, etc.) Com sempre, tot el que vagi aprenent, ho aniré compartint al blog. Espero que us hagi semblat interessant aquest entrada, moltes gràcies per la lectura!

Molt interessant. Tingues en compte que és venda i no venta.

ResponEliminaTens tota la raó, disculpeu pel castellanisme, ja està corregit (crec). Moltes gràcies per avisar!

Elimina