La meva cartera de fons d'inversió a Renta4

NOTA: La composició de la cartera explicada en aquesta entrada ha quedat desactualitzada. Si voleu llegir l'entrada actualitzada feu click aquí. No elimino aquesta entrada per què la filosofia de la cartera es manté i trobo que també pot ser interessant veure l'històric de canvis de fons d'inversió.

Ara que ja he parlat una miqueta de fons d'inversió i de diferents estratègies (indexació, factors, megatendències, etc.), penso que és bon moment per a començar a parlar més detalladament sobre la meva cartera de fons d'inversió. La finalitat de l'entrada no és, ni molt menys, donar recomanacions sobre cap fons d'inversió. Simplement, el que pretenc és compartir amb altres inversors un exemple de cartera, reflexionar "en veu alta" i, tant de bo, intercanviar opinions.

A aquesta entrada parlaré dels fons que tinc contractats a través de l'entitat Renta4, ara mateix suposen una mica més del 35% sobre el total del meu capital (si teniu curiositat per saber com distribueixo la resta del capital podeu donar-li una ullada a l'entrada sobre la meva assignació d'actius).

Vaig triar Renta4 per la seva oferta de fons de gestores internacionals amb baixes comissions i, en la majoria de casos, sense comissió de custodia i també pel funcionament seva web

Primer de tot, per què Renta4? He de dir que no tinc cap intenció de fer-ne publicitat ni rebo cap tipus de comissió per la seva part, així que aquesta és una opinió totalment sincera. En el seu dia em vaig decantar per Renta4 simplement perquè oferien una oferta molt extensa de fons d'inversió, podia trobar la pràctica totalitat dels fons que m'interessaven o em podien arribar a interessar: gestores internacionals, fons de diverses temàtiques, classes amb les comissions més baixes (o gairebé) per als inversors particulars i, en aquells moments, sense comissió de custodia en la majoria de casos.

També, en comparació amb altres entitats, m'agrada molt la interfície d'usuari de la seva web i les funcionalitats que ofereix, com ara el buscador de fons d'inversió o la possibilitat de fer un x-ray de la cartera (distribució per tipus d'actius, sectors, zones geogràfiques, correlacions entre els fons i altres mesures estadístiques rellevants de la cartera en el seu conjunt).

He sentit a parlar d'altres entitats que també estan força bé i reuneixen algunes de les condicions esmentades anteriorment (potser les més importants objectivament són les que fan referència a l'oferta de fons, les altres són més subjectives). Per exemple Openbank (del grup Santander), Selfbank, EBN o Myinvestor (en parlaré més endavant en una altra entrada, ja que la faig servir per a la meva cartera de fons indexats). També hi ha la opció dels roboadvisors, de la qual potser també en parli més endavant, una opció molt vàlida per a tots aquells inversors que no volen complicar-se gaire. I, fins i tot, en alguns casos excepcionals, algunes "entitats de tota la vida" poden oferir-nos solucions per a la subscripció i custodia de fons d'inversió que s'ajustin a les necessitats d'alguns inversors.

Aquesta cartera de fons d'inversió es composa d'un 74% de renda variable i un 26% de renda fixa

Doncs, sense més preàmbuls, passo a descriure la composició de la meva cartera de fons d'inversió:

És una cartera mixta, és a dir, formada tant per fons de renda variable com de renda fixa. Per a determinar el percentatge dedicat a cadascuna de les categories utilitzo una aproximació basada en la meva edat. Ara mateix els percentatges objectiu són 74% RV i 26% RF.

Aquesta és la distribució entre els 9 fons d'inversió que composen la cartera:

La part de renda variable es composa de 6 fons, combinant estratègies indexades, factors i megatendències

Pel que fa a la part de renda variable, tinc un total de 6 fons: dos fons globals (un d'ells indexat) que formen el nucli de la cartera, la resta de la cartera es centra en fons amb major exposició a factors, regions i sectors.

- 15% Amundi Index MSCI World (LU0996182563): Un fons global indexat, utilitzo la versió denominada en euros. Poc més a explicar, com a fons indexat només busco que repliqui l'índex de manera física amb un tracking error reduït i amb baixes comissions.

- 15% Morgan Stanley Global Opportunity (LU0552385618): Un altre fons global, en aquest cas de gestió activa, juntament amb l'anterior conforma el nucli de la cartera. Utilitzo la versió denominada en euros i amb cobertura de divisa. La composició de la seva cartera tendeix cap a les accions large cap i de tipus growth.

- 12% Goldman Sachs US Small Cap (LU0234683018): Fons de gestió activa, basat en el factor small cap, en part per a compensar tota la resta de la cartera més centrada en empreses grans. En el seu moment, no trobava cap fons global que m'acabés de fer el pes, així que vaig decidir-me per aquest que inverteix en els Estats Units (al cap i a la fi, és el mercat amb més pes globalment i on crec que hi ha més potencial per a aquest tipus d'empreses).

- 12% Jupiter European Growth (LU0260085492): Un altre fons de gestió activa, basat en el factor growth, inverteix en empreses europees. Dins de la meva cartera, aquest fons té la funció d'equilibrar una mica la distribució geogràfica dels actius, augmentant el pes d'Europa (ja que és la regió en la que visc, la divisa de la qual utilitzo diàriament) en el conjunt de la cartera.

- 10% Bellevue Adamant Medtech & Services (LU0415391431): Una aposta personal per les megatendències. És un fons d'empreses del sector salut, més concretament d'empreses dedicades a l'equipament i als serveis mèdics (teòricament, tenen menys volatilitat que les farmacèutiques, sempre pendents de l'èxit dels seus fàrmacs, de les autoritzacions d'agències governamentals, de les patents i d'altres factors).

- 10% Polar Capital Global Technology (IE00BTN23623): Un altre fons per a tractar d'aprofitar-se de les megatendències, en aquest cas d'una manera molt més genèrica, ja que no aposto per cap tecnologia en concret si no pel sector tecnològic en conjunt.

La part de renda fixa es composa de 3 fons, tots ells indexats

Pel que fa a la renda fixa, utilitzo 3 fons, tots ells indexats, dividint el capital en parts iguals aproximadament:

- 9% Amundi Index J.P. Morgan GBI Global Govies (LU0389812933): Un fons indexat que inverteix en deute públic global.

- 9% Amundi Index J.P. Morgan EMU Govies (LU1050470373): Un altre fons indexat que inverteix en deute públic, però en aquest cas només dels països de la zona Euro (de nou, es tracta d'equilibrar geogràficament la cartera).

- 8% Amundi Index Euro AGG Corporate (LU1050469367): Un altre fons indexat, a diferencia dels altres dos, aquest és de deute privat (només empreses europees). Així, 1/3 seria deute privat i 2/3 deute públic, la mateixa proporció aproximada que a molts índexs generals de renda fixa.

Des dels seus inicis, la cartera porta una rendibilitat del +14% anualitzada

Aquesta cartera (amb només alguns petits canvis en els percentatges assignats i en la part de renda fixa) la vaig crear al setembre de 2018. S'ha de tenir en compte que és un període de temps massa curt com per a extreure'n moltes conclusions, però de moment estic satisfet amb els seus retorns.

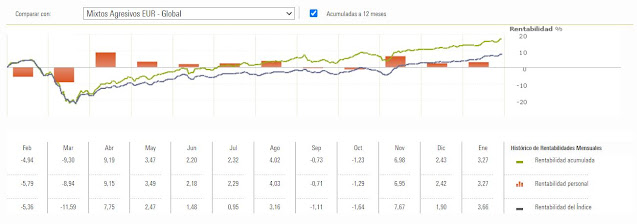

Des de els seus inicis, la seva rendibilitat anualitzada ha sigut d'un +11'38% TWR / +14'35% MWR. El drawdown i la volatilitat de la cartera s'han mantingut dins d'uns marges força acceptables al llarg d'aquest període de temps, tenint en compte la meva tolerància al risc.

Aquí teniu un gràfic de Morningstar on es poden veure els retorns de la cartera i de quina manera es va veure afectada per la pandèmia. He seleccionat el benchmark "Mixtos Agresivos EUR - Global" per triar-ne algun, entenent que aquest és el que pot ser més comparable amb la meva cartera, tot i que no li dono gaire importància.

Durant aquest temps alguns fons ho han fet excepcionalment bé, com el MS Global Oportunity o els sectorials (Bellevue Adamant Medtech i Polar Capital Global Technology). D'altres, com el Jupiter European Growth, s'han quedat una mica més enrere. I d'altres, com el GS US Small Caps, han tingut un comportament bastant desastrós. Això és perfectament normal, i fins i tot desitjable, en una cartera diversificada (com pretén ser aquesta), en el futur és probable que es girin les tornes.

És una cartera a llarg termini, hi faig aportacions mensuals i reajustaments per a mantenir els percentatges assignats

Tot i que aquesta és una cartera a llarg termini (15 o 20 anys), això no vol dir que sigui totalment inamovible. A més a més d'anar ajustant els percentatges RV/RF a mesura que passin els anys, és possible que n'afegeixi algun fons nou o n'elimini algun dels que tinc actualment. L'objectiu és que qualsevol canvi estigui prou meditat i que es justifiqui amb un canvi evident i durador de les condicions existents (a nivell macroeconòmic o en la política dels fons).

Ara mateix, per exemple, estic plantejant-me si incorporar un fons value (la cartera potser està massa esbiaixada cap al growth) i també un altre per augmentar l'exposició als països emergents i/o asiàtics.

Actualment hi faig aportacions mensuals (sempre la mateixa quantitat, passi el que passi), tractant que els percentatges assignats als fons es mantinguin dins del rang objectiu.

De moment, gràcies a les aportacions periòdiques, no he hagut de fer cap reajustament (el faré en cas de que algun fons es desviï un +/-25% sobre el percentatge assignat). Però, a mesura que l'import invertit va creixent i les aportacions mensuals suposen un pes més reduït sobre el total, es va acostant el moment de fer algun traspàs des dels fons que més s'han revaloritzat cap als que s'han quedat més enrere.

Espero que us hagi semblat interessant aquesta entrada. Com deia a l'inici, no pretenc fer cap tipus de recomanació, simplement comparteixo la meva cartera per si a algú li pot semblar interessant i per a intercanviar opinions (endavant amb els vostres comentaris!) amb altres inversors particulars com jo.

Quan tingui un moment li faig un cop d'ull al small cap. Ja fa temps que vull incorporar aquest segment a la cartera i crec que es dels pocs llocs on la gestió activa em pot aportar alguna cosa. Una salutació

ResponEliminaAixò que dius té molt sentit: als mercats suposadament menys eficients (com el de les empreses petites) és on la gestió activa pot ser més avantatjosa. Al menys aquesta és la teoria.

EliminaEt deixo un altre fons similar (però més enfocat cap a empreses growth), potser ja el coneixes: JPM US Small Cap (LU0401357743). Rendibilitats passades no garanteixen rendibilitats futures, però aquests darrers anys ha anat com un coet.

Gràcies el poso en seguiment. La veritat és que el tema "fons gestió activa" el tinc rovellat. Mantinc una cartera pasiva dels meus inicis amb petites aportacions periòdiques i la cartera d'accions enfocada a dividends on estic centrat desde el 2016.

Elimina